اسپرد چیست؟

کارگزاریهای فارکس دو قیمت متفاوت برای یک جفت ارز به شما ارائه میدهند: قیمت «خرید» (Bid) و قیمت «فروش» (Ask).

قیمت خرید (Bid): قیمتی است که شما میتوانید ارز پایه را بفروشید.

قیمت فروش (Ask): قیمتی است که شما میتوانید ارز پایه را بخرید.

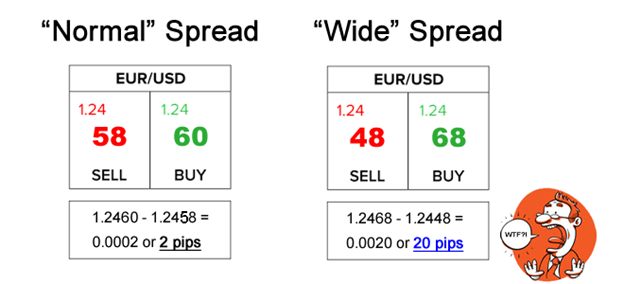

تفاوت بین این دو قیمت به عنوان اسپرد (Spread) شناخته میشود. همچنین به عنوان «اسپرد خرید و فروش» شناخته میشود.

اسپرد چیست؟

اسپردچیست؟، همان روشی است که کارگزاران «بدون کمیسیون» از طریق آن درآمد کسب میکنند. این اسپرد، هزینه فراهم کردن سرعت تراکنش است. به همین دلیل است که اصطلاحات «هزینه تراکنش» و «اسپرد خرید و فروش» به طور مترادف استفاده میشوند. به جای اینکه برای انجام معامله، هزینه جداگانهای دریافت شود، هزینه در قیمت خرید و فروش جفت ارزی که میخواهید معامله کنید، جاسازی شده است.

از نظر کسب و کار، این منطقی است. کارگزار خدماتی را ارائه میدهد و باید به نحوی درآمد کسب کند. آنها با فروش ارز به شما با قیمت بالاتر از قیمتی که برای خرید آن پرداختهاند درآمد کسب میکنند. همچنین با خرید ارز از شما با قیمت کمتر از قیمتی که هنگام فروش آن دریافت میکنند درآمد کسب میکنند. این تفاوت، اسپرد نامیده میشود.

این شبیه این است که بخواهید آیفون قدیمی خود را به فروشگاهی که آیفونهای کارکرده میخرد، بفروشید. (یک گوشی هوشمند با فقط دو دوربین عقب؟ افتضاح است!) برای اینکه فروشگاه بتواند سود کند، باید آیفون شما را با قیمتی پایینتر از قیمتی که آن را میفروشد خریداری کند. اگر میتواند آیفون را به قیمت ۵۰۰ دلار بفروشد، پس اگر بخواهد درآمدی داشته باشد، حداکثر میتواند آن را از شما با قیمت ۴۹۹ دلار بخرد. اسپرد چیست؟

این تفاوت ۱ دلاری، اسپرد است.

بنابراین، زمانی که یک کارگزار ادعا میکند «بدون کمیسیون» یا «بدون کارمزد» ارائه میدهد، گمراهکننده است، زیرا در حالی که هزینه کمیسیون جداگانهای وجود ندارد، اما همچنان شما هزینهای پرداخت میکنید.

این هزینه فقط در اسپرد خرید و فروش تعبیه شده است!

معایب معامله با اسپردهای ثابت (Fixed Spreads)

هنگام معامله با اسپردهای ثابت، به دلیل اینکه قیمتگذاری تنها از یک منبع (کارگزار شما) تأمین میشود، بازنرخگذاری (Requotes) میتواند به طور مکرر رخ دهد. و منظور از «به طور مکرر»، تقریباً به اندازه پستهای اینستاگرامی خواهران کارداشیان است!

در مواقعی که بازار فارکس نوسانات زیادی داشته باشد و قیمتها به سرعت در حال تغییر باشند، از آنجایی که اسپردها ثابت هستند، کارگزار نمیتواند اسپرد را برای تطبیق با شرایط فعلی بازار افزایش دهد. بنابراین، اگر شما سعی کنید در یک قیمت خاص وارد معامله شوید، کارگزار معامله را مسدود میکند و از شما میخواهد قیمت جدیدی را بپذیرید. به عبارتی، با قیمت جدیدی بازنرخگذاری (Re-quoted) خواهید شد.اسپردچیست؟

پیام بازنرخگذاری بر روی پلتفرم معاملاتی شما ظاهر میشود و به شما اطلاع میدهد که قیمت تغییر کرده است و میپرسد که آیا مایل به پذیرفتن آن قیمت هستید یا خیر. تقریباً همیشه قیمتی است که بدتر از قیمتی است که شما سفارش دادهاید.

مشکل دیگری که وجود دارد، لغزش (Slippage) است. هنگامی که قیمتها به سرعت در حال حرکت هستند، کارگزار قادر نیست به طور مداوم یک اسپرد ثابت را حفظ کند و قیمتی که در نهایت پس از ورود به معامله به دست میآورید، کاملاً متفاوت با قیمت ورود مورد نظر شما خواهد بود. لغزش شبیه به زمانی است که در تیندر به سمت راست سوایپ میکنید و برای ملاقات با آن فرد جذاب برای قهوه توافق میکنید، اما متوجه میشوید که فردی که در مقابل شما قرار دارد، هیچ شباهتی به عکس ندارد.

اسپردهای متغیر (Variable Spreads) در بازار فارکس چیست؟

همانطور که از نام آن پیداست، اسپردهای متغیر دائماً در حال تغییر هستند. با اسپردهای متغیر، تفاوت بین قیمتهای خرید (Bid) و فروش (Ask) جفت ارزها دائماً در حال تغییر است. اسپردهای متغیر توسط کارگزاران بدون میز معامله (Non-dealing desk) ارائه میشود. کارگزاران بدون میز معامله، قیمتگذاری جفت ارزها را از چندین تأمینکننده نقدینگی دریافت میکنند و این قیمتها را بدون دخالت یک میز معامله به معاملهگر منتقل میکنند.

این به این معنی است که آنها کنترلی روی اسپردها ندارند.در بازار فارکس اسپردها بر اساس عرضه و تقاضای ارزها و نوسانات کلی بازار عریضتر (Widen) یا باریکتر (Tighten) میشوند. به طور معمول، اسپردها در زمان انتشار دادههای اقتصادی و همچنین در سایر دورههای کاهش نقدینگی در بازار (مانند تعطیلات و شروع آخرالزمان زامبی) افزایش مییابد.

به عنوان مثال، ممکن است بخواهید یورو/دلار آمریکا را با اسپرد ۲ پیپ خریداری کنید، اما درست زمانی که میخواهید خرید را تأیید کنید، گزارش بیکاری ایالات متحده منتشر میشود و اسپرد به سرعت به ۲۰ پیپ افزایش مییابد! اوه، و اسپردها ممکن است زمانی هم افزایش یابند که ترامپ (زمانی که رئیس جمهور بود) به طور تصادفی درباره دلار آمریکا توئیت میکرد.

مزایای معامله با اسپردهای متغیر

در بازار فارکس اسپردهای متغیر، تجربه بازنرخگذاری (Requotes) را از بین میبرند. این به این دلیل است که تغییرات اسپرد، تغییرات قیمت را به دلیل شرایط بازار در نظر میگیرد. (اما فقط به این دلیل که بازنرخگذاری نمیشوید، به این معنی نیست که با لغزش مواجه نخواهید شد.) معامله فارکس با اسپردهای متغیر همچنین شفافیت قیمت بیشتری را ارائه میدهد، به خصوص با در نظر گرفتن این موضوع که دسترسی به قیمتها از چندین تأمینکننده نقدینگی به طور معمول به دلیل رقابت به معنای قیمتگذاری بهتر است.

معایب معامله با اسپردهای متغیر:

اسپرد چیست؟ معامله با اسپردهای متغیر برای اسکالپرها (معاملهگران با حجم کم و تعداد دفعات زیاد) ایدهآل نیست. زیرا افزایش ناگهانی اسپرد میتواند به سرعت تمام سود حاصل از معامله را از بین ببرد. اسپردهای متغیر برای معاملهگران اخبار نیز به همان اندازه مضر هستند. اسپرد ممکن است آنقدر افزایش یابد که معاملهای که به نظر سودآور بوده است، در یک چشم به هم به معاملهای زیانده تبدیل شود. کدام نوع اسپرد بهتر است: ثابت یا متغیر؟ پاسخ به این سوال به نیاز معاملهگر بستگی دارد.

ممکن است برخی از معاملهگران، معامله با اسپردهای ثابت را نسبت به استفاده از کارگزاریهای اسپرد متغیر، بهتر بدانند. برای معاملهگران دیگر، ممکن است برعکس باشد. به طور کلی، معاملهگرانی که دارای حسابهای کوچکتر هستند و معاملات کمتری انجام میدهند، از قیمتگذاری با اسپرد ثابت سود میبرند.

در مقابل، معاملهگرانی که دارای حسابهای بزرگتر هستند و در ساعات اوج بازار (زمانی که اسپردها در تنگترین حالت خود قرار دارند) معاملات مکرر انجام میدهند، از اسپردهای متغیر بهرهمند میشوند. علاوه بر این، معاملهگرانی که به اجرای سریع و بدون ریکوت نیاز دارند، تمایل به معامله با اسپردهای متغیر خواهند داشت.

هزینه اسپرد و محاسبات:

اکنون که با مفهوم اسپرد و دو نوع مختلف آن آشنا شدید، یک نکته دیگر را باید بدانید: ارتباط اسپرد با هزینههای واقعی معامله. محاسبه آن بسیار آسان است و تنها به دو چیز نیاز دارید:

۱. ارزش هر پیپ

۲. تعداد لاتهایی که معامله میکنید.

بیایید به یک مثال نگاه کنیم:

در نقل قول بالا، شما میتوانید یورو/دلار را با قیمت ۱.۳۵۶۴۰ بخرید و با قیمت ۱.۳۵۶۲۶ بفروشید. این بدان معناست که اگر یورو/دلار را خریداری کرده و سپس بلافاصله آن را ببندید، متحمل ضرر ۱.۴ پیپ خواهید شد. برای محاسبه کل هزینه، باید هزینه هر پیپ را در تعداد لاتهایی که معامله میکنید، ضرب کنید.

بنابراین، اگر در حال معامله مینیلات (۱۰،۰۰۰ واحد) هستید، ارزش هر پیپ ۱ دلار است، بنابراین هزینه معامله شما برای باز کردن این معامله ۱.۴۰ دلار خواهد بود. هزینه هر پیپ خطی است. این بدان معناست که باید هزینه هر پیپ را در تعداد لاتهایی که معامله میکنید، ضرب کنید.اگر اندازه موقعیت خود را افزایش دهید، هزینه معامله شما که در اسپرد منعکس میشود نیز افزایش خواهد یافت. برای مثال، اگر اسپرد ۱.۴ پیپ باشد و شما ۵ مینیلات معامله کنید، هزینه معامله شما ۷ دلار خواهد بود. اسپرد چیست؟